Die Grundsteuerreform: Besonderheiten, Fragen, Termine

Wir haben schon einmal die Grundzüge der neuen Grundsteuerreform erläutert. Doch das Ganze ist eine recht einschneidende Sache, die viele Frage nach sich zieht. Darum beschäftigen wir uns hier ein weiteres Mal mit dem Thema, den Blick auf manche Besonderheiten gerichtet. Grundlage dafür ist ein Webinar, das wir gemeinsam mit immometrica zum Thema angeboten haben.

Die Grundsteuerreform: Besonderheiten, Fragen, Termine

Hier haben wir schon einmal die Grundzüge der neuen Reform erläutert. Doch jetzt beschäftigen wir uns ein weiteres Mal mit dem Thema, den Blick auf Termine, Fragen und manche Besonderheiten gerichtet. Denn: Wir haben da auch einen Experten an der Hand.

Wie sieht es aktuell aus?

Uns ist absolut klar, wie sehr dieses Thema vielen Immobilienbesitzern unter den Nägeln brennt. Nicht nur das: Auch diejenigen, die gerade drauf und dran sind, eine Immobilie zu kaufen, haben viele Fragen. Nicht weniger die Mieter: Muss ich mit großen Veränderungen der Mietpreise rechnen – und vor allem, wann?

Gerade die Fragen nach dem „Wann?“ und „Wer?“ bergen noch einige Unklarheiten. Das wurde auch in dem Webinar deutlich, das wir Ende April gemeinsam mit immometrica veranstaltet haben. Zu Gast war Dr. Peter Happe, Diplom-Kaufmann, Partner und Gründer der GHM GmbH Steuerberatungsgesellschaft, Köln.– ein ausgewiesener Experte, nicht nur im Bereich der Grundsteuerreform.

Viele Menschen hatten Fragen zu diesem Seminarthema – und alle wurden beantwortet. Wer dieses und andere Webinare noch nachträglich verfolgen möchte, findet alle Aufzeichnungen auf unserem Youtube-Kanal

Die aktuellen Termine zur Grundsteuerreform auf einen Blick

Alle privaten sowie land- und forstwirtschaftliche Grundstücks- und Immobilien-Eigentümer sollten derzeit nach und nach per Schreiben zur Abgabe einer Grundsteuerfeststellungserklärung aufgefordert werden – Sie dürfen also auf nette Post warten.

Von Juli bis Oktober 2022 müssen Grundstückseigentümer alle Angaben zur Ermittlung des Grundstückswerts an die Finanzämter übermitteln. Ob dieser Termin fix ist oder vielleicht doch noch verlängert wird, darüber kann derzeit nur spekuliert werden. Dr. Happe hält eine Verlängerung der Frist zwar nicht für ausgeschlossen, aber: So lang das nicht offiziell ist, gilt der 31. Oktober 2022 als deadline.

Danach haben die Finanzämter Zeit bis 1. Januar 2025 Zeit, um die Grundsteuerbescheide zu erlassen – die dann auch erst einmal verpflichtend sind. Wurde etwas falsch berechnet, kann natürlich danach Einspruch eingelegt werden.

Bis 31. Dezember 2024 bleibt erst mal alles beim Alten: In laufenden Steuererklärungen wie bei Verkauf und Neukauf von Immobilien werden die alten Steuersätze angewandt.

Die erste „Hauptveranlagung“ – also eine Zahlungsaufforderung in neuer Höhe – soll ab Januar 2025 an die Eigentümer gehen. Das gilt für alle „zivilrechtlichen Eigentümer“ – und die sind immer steuerpflichtig. Danach sollen die Grundstückswerte alle 7 Jahre wieder/neu ermittelt werden. Dabei haben Gemeinden stets die Autonomie, Grundsteuerhebesätze festzusetzen. Es könnte also künftig große Unterschiede geben …

Auch in Zukunft haben Eigentümer die Pflicht, Änderungen von Nutzung oder Eigentumsverhältnissen den Finanzämtern innerhalb von drei Monaten nach Bekanntwerden mitzuteilen.

Weitere Zahlen und Fakten

Das alles gilt auch für privat genutzte Ferienimmobilien, Baugrundstücke und Grundflächen in Deutschland, selbst dann, wenn auf diesen Grundstücken eventuell nur Garagen stehen oder sie unbebaut sind, aber „baureif“ sind.

Auch, wer in einer WEG-Anlage mit mehreren Einheiten Eigentum besitzt, muss einen eigenen Grundsteuerbescheid abgeben – es ist nicht vorgesehen, dass WEG-Verwaltungen das für Eigentümer erledigen. (Es kann aber natürlich in Ausnahmefällen – gegen Entgeld – vorkommen).

Insgesamt sind für 36 bis 38 Millionen Grundstücke in Deutschland Steuererklärungen einzureichen.

Die wichtigsten Informationen, die bis Oktober 2022 übermittelt werden müssen, sind: das Baujahr der Immobilie, die Lage des Grundstücks, die Grundstücksfläche, der Bodenrichtwert, die Gebäudeart und die Wohn- wie Nutzfläche. Dazu kommen Fragen wie: Wohnraumförderung? Baudenkmal? Wann haben welche Modernisierungsmaßnahmen stattgefunden? Anzahl der Garagen?

Wer seine Wohn- und/oder Nutzfläche selbst ausmessen will: rund 5% Abweichung sind akzeptabel, aber es sollte durchaus stimmen und vor allem plausibel sein, sonst droht eine Nachmessung durch das Finanzamt. Zu solchen „Begehungen“ sind Finanzamts-Mitarbeiter berechtigt, die „Unverletzlichkeit der Wohnung“ ist in diesem Fall ausdrücklich eingeschränkt. Schließlich geht es bei der Reform ja auch darum, verlässliche und stimmige Zahlen für die Zukunft zu sammeln.Die oben genannten Zahlen sind die Vorgaben des „Bundesmodells“. Doch es gibt da durchaus Abweichungen: Bayern, Baden-Württemberg, Hamburg, Sachsen, Hessen, Niedersachsen weichen ab. Auch Sachsen und das Saarland haben vom Bundeswert abweichende Messzahlen.

Grundsätzlich und überall gilt: Bei Grundstücken, die mit Gebäuden bebaut sind, die Wohnzwecken dienen, kommt das Ertragswertverfahren zur Anwendung. Bei Geschäftsgrundstücken, gemischt genutzten Grundstücken oder bei Teileigentum gilt das Sachwertverfahren. Noch mal zum Verständnis: Das Sachwertverfahren gilt bei allen zwar bebauten Grundstücken, die aber nicht für Wohnzwecke vorgesehen sind. Und dann gibt es noch die Kategorie des baureifen Grundstücks OHNE Bebauung.

Wenn die Abgabepflicht nicht rechtzeitig eingehalten wird, können üble Konsequenzen drohen: Das Finanzamt kann bei Nicht-Abgabe die Besteuerungsgrundlagen für alle Zahlen nach eigenem Gutdünken schätzen, die Nicht-Abgabe als Ordnungswidrigkeit einstufen und entsprechend mit einem Bußgeld belegen oder das Ganze sogar als Versuch der Steuerhinterziehung werten …

Besonderheiten und Fragen

Eine Frage, die im Webinar in Variationen vorkam: Was ist bei Nießbrauch von Grundstücken und Immobilien? In der Regel zahlt derjenige die Grundsteuer, der den Nutzen hat. Das bedeutet: Der zivilrechtliche Eigentümer muss zahlen, kann den Betrag aber an den Nießbraucher weitergeben. Ähnliches gilt bei vermieteten Immobilien.

Oder: Wie geht das bei einem Garagenhof mit mehreren Garagen? Ja, da muss jeder Eigentümer eine eigene Erklärung abgegeben.

Und: Was ist, wenn jetzt verkauft wird? Dann sollten sich Käufer und Verkäufer einigen, wer das Feststellungverfahren übernimmt. Auf keinen Fall zwei voneinander getrennte/abweichende Erklärungen abgeben!

Die wichtigste Frage ist wohl: Kriege ich das mit der Berechnung nach Ertrags- und Sachwertverfahren selber hin – oder brauche ich die Unterstützung von Fachleuten, etwa Steuerberatern?

Liest man sich die offiziellen Seiten des Bundesfinanzministeriums durch, klingt alles ganz einfach. Doch selbst ein Fachmann wie Dr. Peter Happe gab zu, dass er das bei einem privaten Versuch nicht unbedingt im ersten Anlauf geschafft hat. Es kommt wohl auf den Einzelfall an – doch bei manchen Immobilien kann es sicher ganz schön „haarig“ werden. In solchen Fällen bieten Steuerberater Hilfe an. Der Referent unseres Webinars etwa allen, die als Webinar-Teilnehmer eingeschrieben sind, bei ihm den Standardbogen ausgefüllt haben und ihm die vollständigen Unterlagen bis spätestens 30. Juni 2022 zukommen lassen. Mehr darüber hier: Grundsteuer-GHM-Partners Aber vielleicht hat auch Ihr Steuerberater vor Ort ein gutes Angebot? Doch, Achtung! Die Zeit drängt wirklich und die meisten Steuerberater sind jetzt schon am Limit.

Steuerberaterkosten können bei vermieten Immobilien übrigens von der Steuer abgesetzt werden.

Hinweis zu Rechtsthemen: Sämtliche Texte wurden aufwendig recherchiert und nach bestem Wissen und Gewissen geschrieben. Wir können trotzdem keine Garantie für die Korrektheit, Aktualität oder Vollständigkeit der präsentieren Informationen gewähren. Bitte wenden Sie sich bei Rechts- und Steuerfragen stets an einen fachkundigen Anwalt oder Steuerberater.

Lesen Sie hier weiter

Der sonnige April rückt das Thema Balkonkraftwerke schon früh im Jahr in den Fokus. Neue gesetzliche Regeln erleichtern das Aufstellen. Was bedeutet das für Eigentümer und Vermieter sowie Mieter? Eine Bestandsaufnahme, welche Regeln 2025 beim Betrieb von Mini-Solarkraftwerken gelten.

Die Grundsteuerreform sollte ursprünglich aufkommensneutral sein. Viele Eigentümer haben das individuell anders erfahren. Was bisher ein Gefühl war, hat eine Umfrage von Haus & Grund bestätigt: Die meisten Eigentümer müssen nach der Reform eine höhere Grundsteuer zahlen.

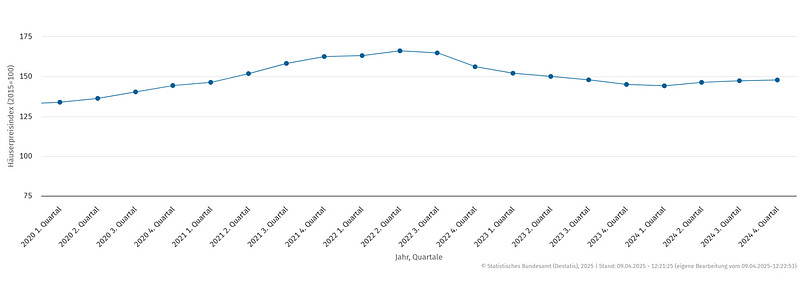

Nach aktuellen Daten sind die Immobilienpreise in den letzten Monaten gestiegen. Damit setzt sich die Erholung am Markt fort und beschert Verkäufern mehr Einnahmen. Die Perspektive ist wegen der wirtschaftspolitischen Verwerfungen aber ungewiss.