Tipps für den Immobilienkauf bei steigenden Zinsen

Immobilien sind bei niedrigen Zinsen extrem attraktiv. Sie erhalten eine Immobilie auf Kredit, ohne übermäßig viele Zinskosten einberechnen zu müssen. Den Wohnraum können Sie vermieten und so ein passives Einkommen aufbauen. Die Kalkulation gerät jedoch erheblich ins Wanken, wenn die Zinsen steigen. Lohnt sich eine Immobilieninvestition dann überhaupt noch?

Immobilien sind bei niedrigen Zinsen extrem attraktiv. Sie erhalten eine Immobilie auf Kredit, ohne übermäßig viele Zinskosten einberechnen zu müssen. Den Wohnraum können Sie vermieten und so ein passives Einkommen aufbauen. Die Kalkulation gerät jedoch erheblich ins Wanken, wenn die Zinsen steigen. Lohnt sich eine Immobilieninvestition dann überhaupt noch?

In diesem Artikel bieten wir Ihnen Ansatzpunkte, wie Sie mit steigenden Zinsen umgehen können. Sie lernen mehrere Ebenen kennen, die in Ihre Entscheidung für oder gegen eine Investition hineinspielen.

Die Ausgangslage: Steigende Zinsen bedeuten eine größere finanzielle Belastung

Die ersten zwei Jahrzehnte der 2000er-Jahre waren von einer starken Niedrigzinsphase geprägt. Das machte sich besonders am Immobilienmarkt bemerkbar. Das „billig“ verfügbare Geld hat die Nachfrage nach Immobilien und damit auch den Preis nach oben getrieben. Investoren konnten das für eine günstige Finanzierung nutzen und die Immobilie in einigen Regionen mit deutlichem Wertzuwachs wieder verkaufen.

Seit Anfang der 2020er-Jahre hat sich das geändert. Die Zinsen sind in kurzer Zeit stark gestiegen. Die Bauzinsen als maßgebliches Messinstrument sind von rund einem Prozent auf etwa 3,5 Prozent geklettert. Auch wenn sich der Leitzins immer wieder ändert und die Werte nur eine ungefähre Betrachtung erlauben: Der Unterschied von etwa 2,5 Prozentpunkten macht sich deutlich bei der Finanzierung bemerkbar.

Kleiner Anstieg, große Wirkung

Bei einer Summe von 200.000 Euro bedeutet ein Zinsunterschied von 2,5 Prozentpunkten eine zusätzliche anfängliche Zinsbelastung von 5.000 Euro im Jahr. Da die meisten Immobilienkäufer auf ein Annuitätendarlehen mit einer festen zu zahlenden Monatssumme setzen, folgen daraus zwei mögliche Wege:

- Die monatlichen Raten steigen deutlich an.

- Bei gleichen Raten sinkt die Tilgungsgeschwindigkeit und durch die längere Laufzeit verlängert fallen zusätzliche Zinskosten an.

Beides führt zu einer spürbaren finanziellen Mehrbelastung. In der Regel gibt es einen Mittelweg aus beiden Komponenten. Aber genau an der Stelle kommt ein weiterer Aspekt hinzu: Durch die verlängerte Laufzeit steigt das Risiko für die Banken. Diese verlangen bei steigenden Zinsen daher häufig eine höhere Anfangstilgung. Dadurch schrecken einige Kaufinteressenten zurück.

Der Effekt auf den Immobilienmarkt: Hohe Zinsen drücken den Wert

Steigende Bauzinsen haben einen weiteren Effekt. Da die Belastung für Käufer steigt, sinkt marktwirtschaftlich betrachtet die Nachfrage. Denn Immobilien werden bei gleichem Preis durch die höheren Zinszahlungen teurer. Dieser Effekt führt in der Tendenz zu niedrigeren Immobilienpreisen oder zumindest zu einem geringeren Anstieg.

Das ist nur einer von vielen Faktoren, die in die Preisgestaltung hineinspielen. Die tatsächliche Preisentwicklung kann trotzdem weiter nach oben gehen. Dennoch müssen Käufer nicht nur mit einer höheren Gesamtbelastung durch Kaufpreis und Zinsen rechnen, sondern auch mit einem geringeren Wertzuwachs oder ein Sinken der Immobilienpreise. Beides bedeutet eine schlechtere Rendite bei einem Verkauf.

Die Lage der Immobilie ist bei der Beurteilung sehr wichtig. Mikrolage und Makrolage haben einen erheblichen Einfluss. Während steigende Zinsen in ländlichen Regionen die Preise sehr wahrscheinlich nach unten korrigieren, kann die Entwicklung in Boomregionen und Metropolen völlig vom Zins entkoppelt sein.

Entwicklung der Mieten eher unklar

Ebenfalls nicht eindeutig ist der Effekt auf den Wohnungsmarkt. Einerseits treiben steigende Zinsen die Mietpreise prinzipiell nach oben. Denn die Immobilienbesitzer möchten Ihre Mehrkosten über höhere Mieten refinanzieren. Andererseits lassen sich bei den erwarteten sinkenden Kaufpreisen höhere Mieten nur schwer begründen.

Be der Mietpreisentwicklung beeinflussen ebenfalls viele weitere Faktoren wie Inflation, Lage und die lokale Nachfrage nach Wohnraum die Preisentwicklung. Sofern es einen Effekt gibt, setzt dieser meistens etwas zeitversetzt ein. Denn Vermieter müssen die Mieten erst anpassen.

Steigende Immobilienzinsen: Lohnt sich ein Kauf?

Ob Sie als Investor am Markt tätig werden möchten oder ein Eigenheim realisieren möchten: Die Zinsentwicklung wirkt unmittelbar auf Ihren Finanzierungsplan. Während sinkende oder langfristig niedrige Zinsen große Vorteile bieten, sind steigende Zinsen ein Nachteil.

Wie sollten Sie bei Kaufinteresse auf die Situation reagieren? Um diese Frage zu beantworten, sind zwei deutlich unterschiedliche Herangehensweisen zu unterscheiden: Investitionen und Eigennutzung.

Was bedeuten hohe Zinsen für Investoren?

Als Investor suchen Sie ein Objekt, das Sie vermieten können. Ziel ist es, durch die Mietzahlungen die Kreditkosten zu decken und zusätzlich einen monatlichen Cashflow zu generieren. Nach zehn Jahren oder später möchten Sie in der Regel die Immobilie mit Gewinn verkaufen. So schaffen Sie sowohl eine kleine monatliche Einnahme als auch einen Vermögenszuwachs.

Das gilt für niedrige Zinsen. Sobald diese jedoch steigen, verändert sich Ihre Kalkulation. Sie sollten einen höheren Eigenkapitalanteil einbringen, höhere Kreditraten und eine längere Rückzahlungsdauer einkalkulieren. Zudem ist es möglich, dass die Immobilie durch die Marktsituation keine nennenswerte Wertsteigerung erzielt oder sogar im Preis fällt.

Als Investor sollten Sie daher sehr genau Ihre Kalkulation prüfen und die wichtigen Eckwerte der Mikrolage und Makrolage abklopfen. Handelt es sich nicht um eine Boomregion, sollte die Immobilie ein Mietsteigerungspotenzial aufweisen. Denn so können Sie die höheren Kosten gegenfinanzieren und den potenziellen Wert der Immobilie gemessen am Vervielfältiger steigern.

Deutlich mehr als in einer Niedrigzinsphase kommt es bei steigenden oder hohen Zinsen auf eine gute Kalkulation und einen attraktiven Standort an. Immobilien in Top-Lagen sind auch in Krisenzeiten nachgefragt. In strukturschwachen Regionen können sich vergleichbare Objekte jedoch als Blei in Verkaufsregalen entpuppen.

Ein weiterer Aspekt ist die Form der Finanzierung. Die typische Investorenkalkulation mit zehn bis 20 Prozent Eigenkapital ist riskant und kann bei weiter steigenden Zinsen spätestens bei der Anschlussfinanzierung zu einer finanziellen Gratwanderung werden. Nutzen Sie die verschiedenen Finanzierungsformen geschickt, um das Risiko zu minimieren.

Was bedeuten hohe Zinsen für das zukünftige Eigenheim?

Sollten Sie eine Immobilie zur Eigennutzung erwerben wollen, setzen Sie andere Schwerpunkte beim Kauf. Es geht nicht um eine Vermietung, sondern dass Sie die monatlichen Raten für Ihr Traumhaus langfristig gut bedienen können. In erster Linie haben Sie daher ein Auge auf die Zinsentwicklung.

Sie können in Zeiten steigender Zinsen profitieren, wenn Sie etwas Geduld haben. Stellt sich außerhalb von Top-Lagen ein Preisrückgang ein, können Sie eine günstige Gelegenheit zum Kauf nutzen. Denn teurere Anschlussfinanzierungen treiben einen gewissen Anteil der Eigentümer zum Verkauf.

Die Frage der Anschlussfinanzierung beeinflusst auch in Ihre Überlegung. Denn schwankende Zinsen bedeuten auch eine gewisse Unbekannte, wie die Zinsen nach einer Zinsbindung stehen werden.

Steigende Zinsen: Welche monatliche Rate empfehlen Verbraucherschützer?

Vor dem Kauf sollten Sie genau rechnen, welche monatlichen Raten Sie sicher bezahlen können. Organisationen wie der Bundesverband der Verbraucherzentralen empfehlen niedrigen Raten. Demnach sollten Käufer eines Eigenheims maximal 30 bis 35 Prozent des Haushaltsnettoeinkommens für die monatlichen Raten aufbringen. Hinzu kommen die laufenden Kosten für die Wohnung oder das Haus.

Von geringerer Bedeutung ist die Lage. Eigenheime sind keine Investitionsobjekte. Dennoch sollten Sie genau prüfen, ob am jeweiligen Standort ein Wertverlust zu befürchten ist und es in Ihrer Region attraktivere Alternativen gibt. Beachten Sie, dass eine langfristige Lebensplanung durch private, berufliche oder gesundheitliche Änderungen ins Wanken geraten kann. Eine gute Lage kann dann hilfreich beim Verkauf sein.

Zinsbindung nutzen oder nicht?

Zinsprognosen sind schwierig. Krisen und besondere Ereignisse können die vorhergesagten Entwicklungen immer wieder durchkreuzen. Die stark steigenden Zinsen Anfang der 2020er-Jahre hatte zum Beispiel kaum jemand so erwartet. Je langfristiger die Prognosen sind, desto schwieriger wird es.

In den meisten Fällen ist beim Kauf einer Immobilie grundsätzlich eine Zinsbindung über zum Beispiel zehn oder 15 Jahre ratsam. Das Festschreiben auf eine bestimmte Dauer ist ein erheblicher Beitrag zur Planungssicherheit. Sobald sich Zinsen stark verändern, ist das Fixieren des aktuellen Marktniveaus jedoch ein Risiko. Fallen die Zinsen, zahlen Sie langfristig zu viel Geld. Steigen die Zinsen, haben Sie vorerst Glück. Später müssen später aber eine sehr viel teurere Anschlussfinanzierung in Kauf nehmen, deren Höhe Sie zum Kaufzeitpunkt nicht abschätzen können.

Verlassen Sie sich nicht auf Ihr Bauchgefühl. Prüfen Sie Prognosen der großen Banken, lassen Sie sich von Ihrem Kreditgeber oder einem unabhängigen Spezialisten beraten. Eine Zinsbindung ist grundsätzlich sehr zu empfehlen. Eine Fehleinschätzung der Lage kann allerdings teuer sein.

Grundsätzlich gilt: Zeichnet sich ein sinkender Zins ab, sollten Sie eine Zwischenfinanzierung oder eine sehr kurze Zinsbindung wählen. Stehen die Zeichen dagegen auf Anstieg des Zinses, sollten Sie sich den aktuellen, günstigen Zins durch eine mittlere oder langfristige Zinsbindung sichern. Sie müssen dabei mit einem kleinen Aufschlag von meistens wenigen Zehnteln rechnen, aber erhalten ein Plus an Sicherheit.

Steigende Zinsen: Tipps für den Immobilienkauf

Hohe Zinsen schrecken Immobilienkäufer ab. Dennoch können Sie gerade dann Schnäppchen machen. Die Finanzierung sollten Sie jedoch noch sorgfältiger prüfen. Kalkulieren Sie außerdem nach einer Zinsbindung eine möglicherweise noch teurere Anschlussfinanzierung ein.

Investoren sollten gut kalkulieren

Als Investor können Sie nach einer Haltefrist Ihr Miethaus oder Ihre Eigentumswohnung gewinnbringend verkaufen. Sie müssen nur ein gutes Objekt in guter Lage finden, einen guten Preis aushandeln und die Mieten dem Markt entsprechend anpassen. Wenn Sie eine Zinsbindung von zehn Jahren wählen, können Sie Ihren Gewinn bereits im Vorfeld relativ gut ermitteln. Je nach Entwicklung des Immobilienmarktes können Sie Ihre Verkaufsplanung später anpassen. Die Zinsen zwingen Sie jedoch zu größter Sorgfalt bei der Objektwahl und Kalkulation.

Selbstnutzer sollten einen Puffer einplanen

Für Eigennutzer ist ein vorzeitiger Verkauf im Normalfall keine Option. Daher sollten Sie eine Immobilie zu einem guten Preis in der gewünschten Region suchen. Achten Sie besonders auf die monatliche Belastung des Nettoeinkommens. Planen Sie einen Puffer ein. So können Sie sich nach Auslaufen der Zinsbindung eine teurere Anschlussfinanzierung leisten. Wenn Sie etwas Geduld haben, warten Sie bei einem Anstieg wenigstens ein Jahr. Vielleicht profitieren Sie von finanziellen Schwierigkeiten anderer Eigenheimbesitzer und können ein Schnäppchen machen. So können steigende Zinsen für Sie sogar ein Vorteil beim Immobilienkauf sein.

Hinweis zu Rechtsthemen: Sämtliche Texte wurden aufwendig recherchiert und nach bestem Wissen und Gewissen geschrieben. Wir können trotzdem keine Garantie für die Korrektheit, Aktualität oder Vollständigkeit der präsentieren Informationen gewähren. Bitte wenden Sie sich bei Rechts- und Steuerfragen stets an einen fachkundigen Anwalt oder Steuerberater.

Lesen Sie hier weiter

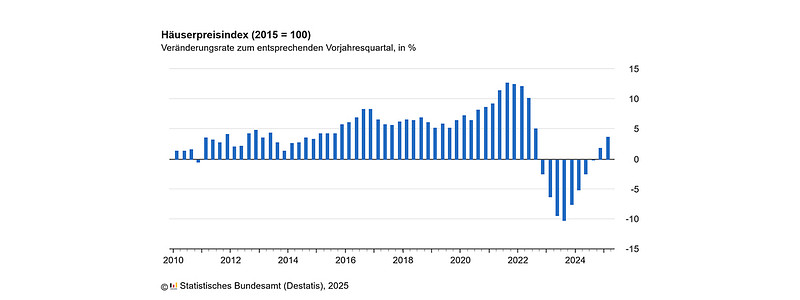

Das Statistische Bundesamt hat aktuelle Daten zum Häuserpreisindex vorgelegt. Demnach steigen die Preise für Wohnimmobilien im ersten Quartal 2025 deutlich. Damit setzt sich die Kehrtwende am Immobilienmarkt fort und beschert Verkäufern wieder höhere Preise.

Die Sparda Bank hat ihren Report „Wohnen in Deutschland 2025“ vorgelegt. Die umfassende Erhebung zeigt neben Veränderungen am Markt: Viele Menschen möchten in Eigentum leben, nur 19 Prozent schätzen einen Kauf als nicht lohnenswert ein, aber 98 Prozent der Wohnungsbesitzer sind zufrieden mit ihrer Wohnsituation.

Seit 2021 existiert das Gebäude-Elektromobilitätsinfrastruktur-Gesetz – GEIG. Für Immobilienbesitzer sieht das Gesetz ab diesem Jahr die Pflicht zum Bau von Ladestationen für bestimmte Gebäude vor. Die Bußgelder sind mit bis zu 10.000 Euro hoch. Daher gilt: Jetzt handeln und nicht bis Ende der Übergangsfrist warten.